长期国债收益率破2%意味着什么?

这么说吧,2015年股灾时,在当时的经济环境下、在当时市场极度恐慌的情况,长期国债收益率都没破2%。

可见当下市场之恐慌,以及资金对安全追求之甚,已经达到一个高度。

对普通投资者来说,不管什么牛,能让我们赚钱的就是好牛。要是债市一直这么牛下去就好了,毕竟一些偏债混合基金年内收益率都接近20%了。

可变故来了。

一方面,此前连续12个月增持中国债券的外资,如今开始陆续大撤退。

据中国人民银行上海总部发布的数据,截至2024年11月末,境外机构持有银行间市场债券4.15万亿元,已连续三个月减持,较8月末累计减少约0.37万亿元,占比下降0.4个百分点。

另一方面,央妈出来警告金融机构了。

12月18日上午,央行约谈了本轮债市行情中部分交易激进的金融机构。

要求关注自身利率风险并加强债券投资稳健性,依法合规开展投资交易,后续将保持常态化的执法检查,对债券市场违法违规行为零容忍。

央妈敲打的意思很明确,金融机构不要再疯狂抢筹国债了,你们背后玩弄的花样我都知道。

警告效果立竿见影,30年国债活跃券利率盘中重回2%以上。

债市牛了太久,本身已经让投资者如芒在背。因为股市教会大家,前期涨得越猛、越疯,后续就可能摔得越惨。

如今外资撤退,央妈警告,疯狂的债牛真的要画上句点了?

有人说,12月9日的重要会议上,才吹响了货币政策的新号角,明确提出将实施适度宽松的政策方针,所以债市还能继续涨。

确实有影响,但这不是债牛还在不在的关键因素。

因为短端收益率受资金面影响是比较明显,但长端收益率看的还是基本面。所以,长期国债收益率的持续下行,主要还是基本面的影响。

但这里我们不去论述经济什么时候能彻底修复、又有哪些经济数据出现好转,我们重点关注一个问题——地产。

因为这几年经济主要是受到地产的拖累,并且从理论上看,地产下行时,债券市场往往也会表现得不错。

一方面,房地产是中国经济增长的核心拉动力之一,地产对经济联动贡献依然不小。

那么,当地产下行时,经济也会有所疲软。这时候,实体的融资需求减弱,加上投资者的风险偏好降低,债券作为安全性相对较好的资产,自然受到追捧。

另一方面,地产下行会使得企业通过厂房等从银行获得信贷的能力减弱,毕竟没那么值钱了嘛。

银行不愿意将钱投出去信贷,就有更多资金配置安全性更好的债券(商业银行可是债券市场上最大的投资者),从而助推债牛。

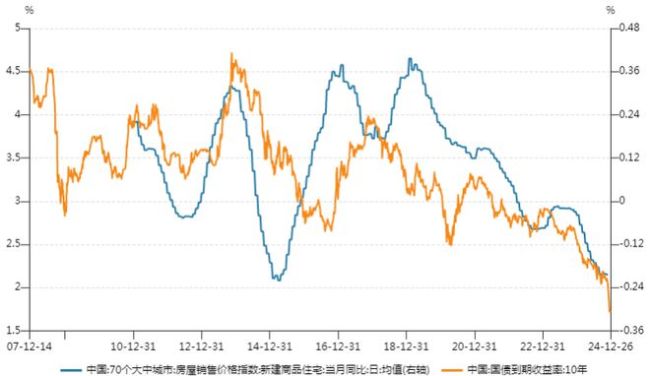

从过往数据也可以看到,中国70个大中城市房屋销售价格指数与10年期国债收益率明显正相关。

当房屋销售价格指数下行时,10年期国债收益率通常也跟着下行,对应的是债券价格上行,也即债券牛市。

并且,房屋销售价格指数要领先于10年期国债收益率,尤其是在反弹阶段,房屋销售价格指数先见底回升后,10年期国债收益率后边才跟着回升,也即债市回落。

(数据来自:Wind)

因此,债市后续怎么走,可以更多关注楼市的数据,楼市先行回暖、并且稳定复苏后,债牛或许才会结束。

而据国家统计局最新公布的11月全国70城房价数据:

新房价格指数环比下跌0.2%,跌幅比10月份收窄0.3pct;同比下跌6.1%,跌幅收窄0.1pct;二手住宅价格环比下跌0.3%,跌幅比10月份收窄0.2pct;同比下跌8.5%,跌幅收窄0.4pct。

指标进入修复阶段,但依旧处在跌势之中,整体也还在比较低的水平。

且房地产投资仍在缩减,1-11月,全国房地产开发投资同比-10.4%,降幅扩大0.1pct。开发商对市场的信息似乎还没有完全恢复,依然采取谨慎的态度。

此时说债牛结束,为时尚早!

同时,资金不会说谎。

在普通人在担忧债牛会不会结束时,金融机构却在不约而同地抢筹国债,由此引来央妈的警告。

我们不妨先来看看,本轮到底是谁在疯抢债券?以及都有哪些特征表现?

首先是作为债券市场上最大投资者的商业银行。

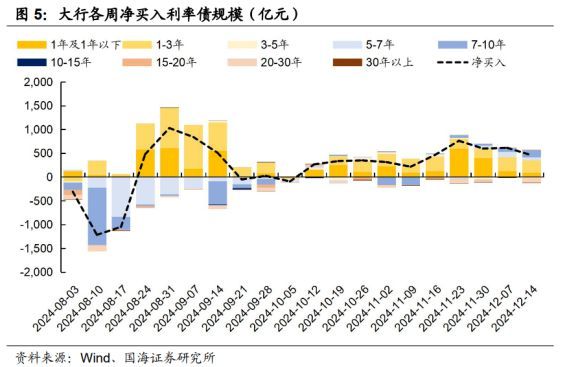

据国海证券的统计,近两周银行也在抢筹长债,大行整体增配5-7年期、7-10年期的利率债,且规模不低,是成交主力之一。

那银行为啥要大买长债?